最新报告!欧洲宠物超2.9亿只,各国市场全景分析

【导语】近日,欧洲宠物食品工业联合会(FEDIAF)发布了《FEDIAF欧洲宠物市场报告2025》,基于2023年数据全面揭示了欧洲宠物市场的发展现状与趋势。报告显示,欧洲宠物总数已达2.99亿只,养猫家庭占比超过养狗家庭,显示出宠物市场正经历结构性变化。此外,宠物食品与服务市场持续增长,区域消费差异显著,中东欧国家成为新兴市场。未来,品牌竞争将聚焦于品类重构、功能创新与区域下沉,谁能准确捕捉消费者偏好的变化,将在宠物经济中占据先机。

近日,《FEDIAF欧洲宠物市场报告2025》由欧洲宠物食品(pǐn)工(gōng)业(yè)联(lián)合(hé)会(huì)(FEDIAF)发(fā)布(bù),基(jī)于(yú)2023年(nián)数(shù)据(jù),全面反映了欧洲宠物市场的发展现状与趋势。

宠经说对报告进行了全面解读

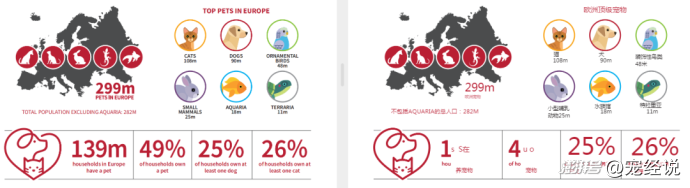

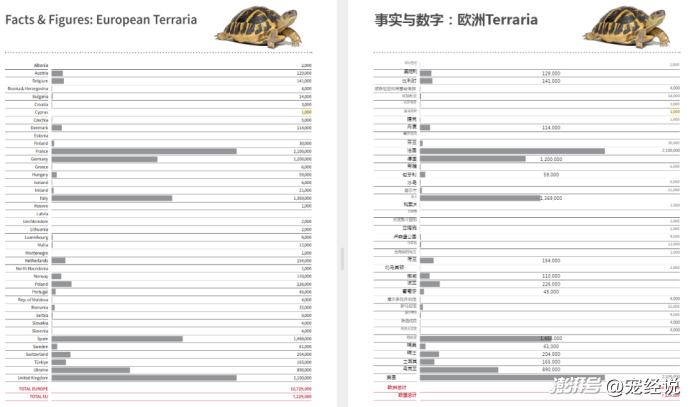

宠物总量与结构:欧洲宠物总数达2.99亿只,其中猫1.08亿只、狗9000 万只。

观赏鸟4800万只、小型哺乳动物2500万只、水族箱1800万个、爬行动物饲养箱1100万个。剔除水族箱后,宠物总量为2.82亿只。

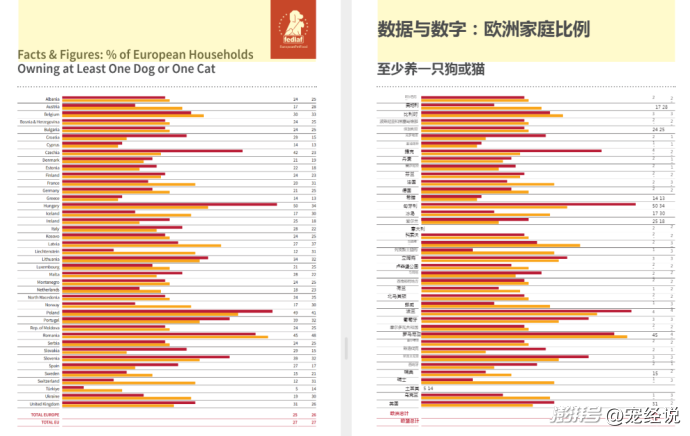

养宠家庭渗透率:49%的欧洲家庭拥有至少一只宠物,合计1.39亿个家庭。

其中25%的家庭饲养犬类,26%饲养猫类,匈牙利、葡萄牙等国养猫家庭占比超 40%。

家庭养宠的比例:欧洲整体看,26%的家庭养猫,25%的家庭养狗。但国家之间差异明显。

比如,匈牙利、波兰和罗马尼亚家庭养狗的比例最高,分别为50%、49%和45%。罗马尼亚、波兰和拉脱维亚的家庭养猫最多。分为是48%、41%、37%。

产业经济规模:宠物食品市场总价值293亿欧元,年销量910万吨,同比增长9%;

宠物相关服务及产品规模246亿欧元,增速同为9%。行业涵盖超400家宠物食品企业与500家生产工厂。

核心宠物种群分布

养狗数量,(欧洲(zhōu)总计 8961.5 万只。其中欧盟6935.9万只狗狗)

英国1170 万只(乡村犬只占比 45%)

德国1050 万(wàn)只(zhǐ)(中大型犬饲养率 38%)

西班牙946.3 万只(小型犬偏好明显)

意大利876.6 万只(城市犬只占比(bǐ) 62%)

法(fǎ)国760 万只(狩猎犬种保有量欧洲第一)

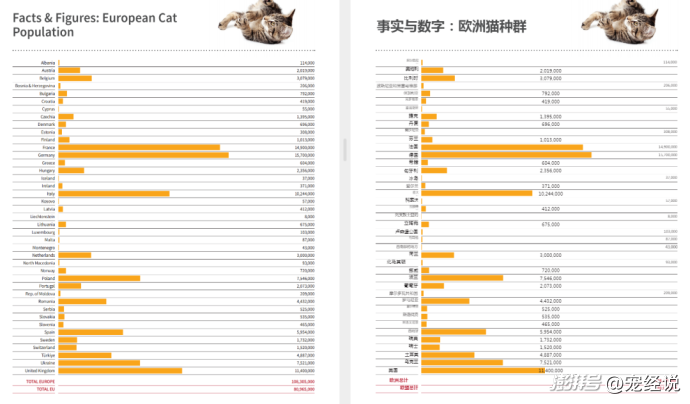

猫类数量 TOP5 国家

长期以来,狗被认为是欧洲最主流的宠物,但最新的数据显示,猫的数量已达到1.08亿只,正(zhèng)式(shì)超越了狗的8961.5万只,成为欧洲数量最多的宠物。

养猫数量 TOP5 国家(欧洲总计 1.083 亿只)

德国1570 万只(欧盟第一)

法国1490 万只(家庭养宠渗透率 25%)

英国1140 万只(城市养猫占比超 70%)

意大利1024.4 万只(湿粮消费周均 3.2 罐)

西班牙595.4 万只(地中海地区养猫中心)

整个欧洲,养猫总计:1.083 亿只(欧盟 8096.5 万只)。这种猫比狗多的结构性变化,表示宠物食品和用品市场的需求重心,正向着更独立、更适合城市家庭生活的猫科动物倾斜。

除了主流的犬猫市场外,欧洲的其它宠物市场规模也做了统计。

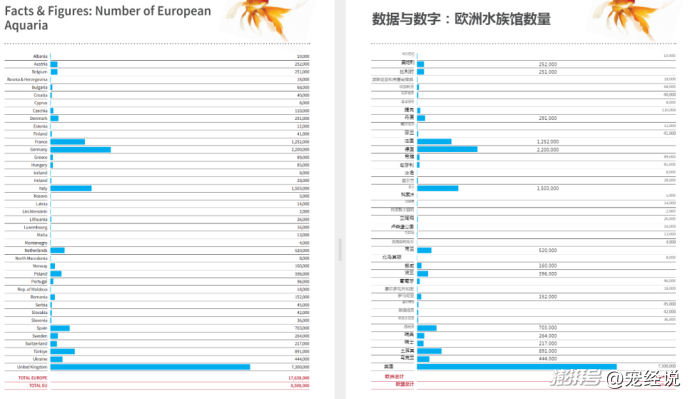

水族箱数量 TOP5 国家(欧洲总计 1763.8 万个)

英国730 万个(占全欧 41%,淡水水族为主)

德国220 万个(海水缸技术领先)

意大利150.3 万个(家庭水族普及率 28%)

法国125.2 万个(生态鱼缸概念流行)

西班牙70.3 万个(地中海鱼类饲养特色)

水族箱数量 TOP5 国家(欧洲总计 1763.8 万个)

英国730 万个(占全欧 41%,淡水水族为主)

德国220 万个(海水缸技术领先)

意大利150.3 万个(家庭水族普及率 28%)

法国125.2 万个(生态鱼缸概念流行)

西班牙70.3 万个(地中海鱼类饲养特色)

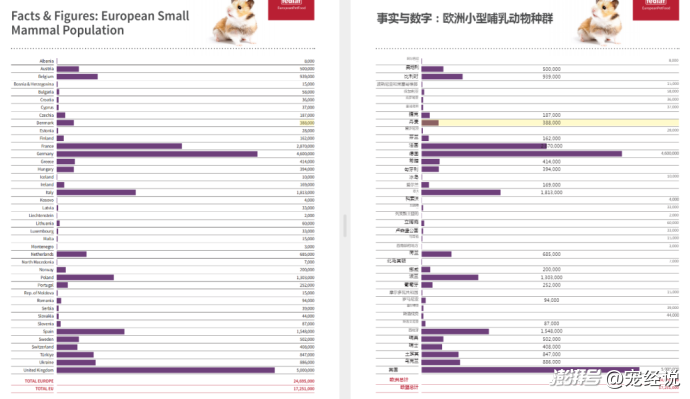

小型哺乳动物数量 TOP5 国家(欧洲总计 2469.5 万只)

英国500 万只(仓鼠 / 兔子占比 70%)

德国460 万只(豚鼠饲养量欧洲第一)

法国287 万只(龙猫等异宠增速显著)

意大利181.3 万只(城市小宠公寓饲养普及)

西班牙154.8 万只(迷你兔品种培育领先)

宠物食品产值 TOP5 国家(欧洲总计 293 亿欧元)

德国62 亿欧元(高端粮占比 35%)

英国51 亿欧元(功能性零食增速 40%)

法国47 亿欧元(湿粮市场规模第一)

意大利38 亿欧元(天然粮渗透率 28%)

西班牙25 亿欧元(性价比产品主导市场)

从上面各国家养宠数据来看:南欧国家在观赏鸟、爬行动物等品类占据优势,北欧与英国则在水族、小宠领域领先; 消费能力分化:德国单只宠物(wù)年(nián)消(xiāo)费(fèi) 164 欧元,是土耳其(32 欧元)的 5 倍,直接影响高端品类市场规模; 品类联动效应:养猫大国(如德国)往往也是湿粮消费高地,养狗集中的英国则引领犬用零食创新。

市场份额表现

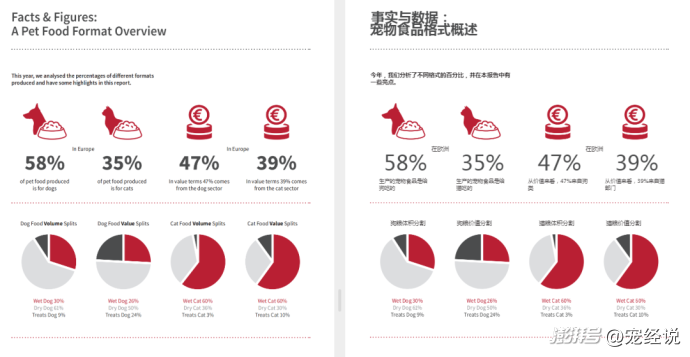

狗狗市场:犬粮在整体宠物食品中仍是“压舱石”,产量占比达58%,市场价值占(zhàn)比(bǐ)47%,年(nián)创(chuàng)造(zào)约(yuē)138亿(yì)欧(ōu)元(yuán)营(yíng)收(shōu)。

产(chǎn)品(pǐn)结(jié)构(gòu):

干粮:产量占61%,贡献50%收入,为基础盘。

湿粮:占比30%,收入贡献26%,适口性与营养兼顾。

零食:仅占9%产量,却创造24%市场价值,成为撬动增长的高杠杆品类。

这显示出高溢价零食正在重塑犬粮价值结构,功能性、差异化成为品牌创新主战场。

猫粮市场:湿粮为王,零食潜力大。猫粮年营收 114 亿欧元,贡献39%的市场价值。猫粮产量占35%。

产品结构:

湿粮:产量与收入均为60%,成为猫粮市场的绝对主流。

干粮:产量占36%,收入占30%。

零食:产量仅3%,却贡献10%收入,潜藏增长机会。

受猫类“挑食”天性驱动,湿粮与高端零食呈现双轮驱动格局,未来仍有上探空间。

区(qū)域经(jīng)济(jì)画(huà)像(xiàng):西(xi)欧(ōu)成(chéng)熟(shú)、中(zhōng)东(dōng)欧(ōu)加(jiā)速(sù)、北(běi)欧(ōu)前(qián)沿(yán)

欧(ōu)洲(zhōu)41国(guó)市(shì)场(chǎng)中(zhōng),宠(chǒng)物(wù)消(xiāo)费(fèi)呈(chéng)现(xiàn)出(chū)鲜明的地域差异:

西欧(如德国):市场成熟、消费力强,单宠年消费高达164欧元,高端食品渗透率达30%以上。

中东欧(如土耳其):处于早期发展阶段,单宠年消费仅32欧元,70%以上支出集中在基础主粮,价格敏感型。

北欧(如瑞典):理念领先,服务类消费占比达35%,对有机食品、智能设备等新兴概念接受度较高。

此外,新增的11个中东欧国家(如阿尔巴尼亚、波黑)展现出更强增长动力——年复合增速达5.2%,是传统西欧市场的两倍,正逐步成为品牌战略布局的重点板块。

最后产业演变趋势:三大方向成共识

产品升级:狗粮向零食化、猫粮向湿粮化演进,昆虫蛋白、益生菌等功能成分被快速引入。

市场扩张:中东欧国家崛起为“新蓝海”,成为抢占增量的核心战场。

服务延伸:246亿欧元的宠物服务市场中,医疗、智能设备等新业态增长迅猛,超越传统美容、寄养服务。

总的来说,在欧洲,以猫为代表的城市型宠物正逐渐取代犬类成为主流,湿粮与高端零食成为核心增长引擎,区域间的消费理念和能力持续分化,而中东欧国家正以翻倍的增速崛起为新兴市场。

未来,品牌竞争的焦点将围绕品类重构、功能创新与区域下沉三大方向展开,谁能率先读懂消费者偏好结构的变化,谁就有机会在这场宠物经济的再分配中拔得头筹。#欧洲宠物市场#宠物行业#出海洞察

发布者:宠物加油站,转载请注明出处:http://xnhe.com/share/4/45.html